上場株式の配当金は総合課税を選択する!

定年退職後に、企業年金と株式運用で生活されている方は多いと思います。

その方々の毎年の配当金にかかる税金が安くなる方法をご紹介します。

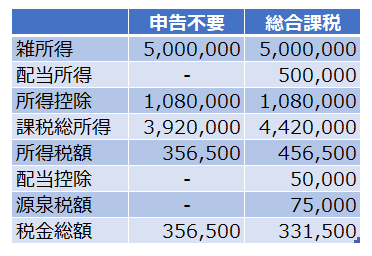

上記のように、確定申告書を2パターン作ったと想定して下さい。

ひとつめが、配当金について「申告不要」を選択したパターン。

上場株式の配当金について「特定口座制度」で証券会社に申し込みをした方は、こちらの「申告不要」のままで確定申告も済ませてしまう方が多いです。

「申告不要」とは文字通り、配当金については確定申告せずに、配当金をもらった時に天引きされる源泉税の支払いをもって、納税を完結させる方式です。

確定申告の時に、配当金について一切考慮する必要がなく、やりやすい方式ではあります。

ふたつめが、配当金について「総合課税」を選択したパターン。

こちらは確定申告の時に、配当金の収入額や源泉税額を申告書に記入しなければなりませんので、手間はかかります。

ですが、支払った税額を比較すると、

「申告不要」356,500 > 「総合課税」331,500

となり、総合課税の方が税金が25,000円安く済んでいます!

総合課税がお得なワケ

なぜ、総合課税の方が税金が安く済んだのでしょうか。

それは

・適用される税率の違い

・配当控除の存在

にあります。

配当金をもらう時には、問答無用で源泉税という税金が天引きでもっていかれてしまいます。

その源泉税の税率が所得税に関して一律約15%、住民税に関して5%になっています。

(※復興所得税率については考慮外、住民税については後編で記述)

一方、確定申告時に適用される所得税率は一律ではなく、所得に応じて決まります。

今回の例では、課税総所得が392万円だったので税率は20%です。

また、総合課税を選択すると、「配当控除」というオマケが付いてきます。

配当控除とは、今回の場合、配当金の10%分の税金が安くなるサービスです。

税率でいえば、

所得税率20%ー配当控除10%=10% < 源泉税率15%

と5%分、税率が安くなります。

配当金50万円の5%は25,000円で、前述の節税額と一致します。

注意しておきたいこと

総合課税がどんなときもお得とは限りません。

先程の例でもあったように、「所得税率-配当控除」が「源泉税率」を下回っていないと総合課税のお得感は発揮されません。

例えば、課税総所得が1,000万円だっとすると、所得税率が33%になります。すると、

所得税率33%ー配当控除10%=23% > 源泉税率15%

と8%も税率が上がってしまいます。この場合、総合課税を選択してワザワザ配当金について申告をすると、追加で多く税金を払わなければならなくなります。

所得税率の表を見てみると、所得税率が23%までであれば、配当控除のサービスも加味した税率を源泉税率よりも低く抑えることができます。

ということは、課税総所得が8,999,000円以内の方であれば、総合課税を選択して配当金にかかる税金を安く済ますことができると言えます。