減価償却の例外は3種類!

| 少額資産 | 一括償却資産 | 少額減価償却資産の特例 | |

| 金額 | 10万円未満 | 20万円未満 | 30万円未満 |

| 費用計上 | 全額費用計上 | 3年均等計上 | 全額費用計上 |

| 償却資産税 | 非課税 | 非課税 | 課税 |

図表の説明をしましょう。個人や法人で事業に使うパソコンを買ったとします。

(今回、消費税については考慮外とします)

①8万円のパソコンを買った→全額、買った期の費用にできます。

(費用計上の例:消耗品費8万円)

こういった資産を少額資産といいます!

②15万円のパソコンを買った→3年間に分けて費用計上できます。

(費用計上の例:初年度が減価償却費5万円、2年目が減価償却費5万円、3年目が減価償却費5万円)

こういった資産を一括償却資産といいます!

③25万円のパソコンを買った→全額、買った期の費用にできます!

(費用計上の例:減価償却費25万円)

こういった資産を少額減価償却資産(その特例)といいます!

※③の少額減価償却資産の特例は、特例という名前の通り、要件をクリアしないと認められません。

・個人でも法人でも青色申告をしていること

・法人の場合は中小企業(資本金の額が1億円以下)で従業員数が500人以下

・個人でも法人でも300万円までが限度

10万円以上20万円未満の資産には注意が必要

ここで、上の15万円のパソコンを買った例に注目してみましょう。

費用計上の方法としては以下があります。

①他の固定資産と同じように減価償却する(パソコンであれば耐用年数4年間で減価償却する)

②一括償却資産に該当するので、3年で均等償却する

③(要件をクリアした場合)少額減価償却資産に該当するので、1年で減価償却する

パッと見、③の「1年で減価償却」が、年間の経費を多くすることができてお得なように見えます。

しかし、この少額減価償却資産は償却資産税の対象なのです!

・償却資産税とは、土地・建物・自動車などの固定資産以外にかかる税金というイメージです。

持っている償却資産が150万円以内であればかかりません。

・地方税法341条4号と地方税法施行令49条参照

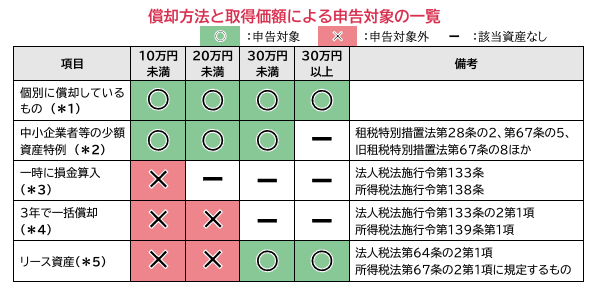

令和6年度 武蔵野市 固定資産税(償却資産)申告の手引きより抜粋

今期すでに赤字。経費をこれ以上計上する必要がない。そんな場合に、15万円のパソコンを少額減価償却資産にしてしまうと、法人税や所得税が安くならないのに、償却資産税を余計に支払うことになってしまう可能性があります。

そんな時は15万円のパソコンを一括償却資産にしておけば、3年間にわたって経費として計上できますし、償却資産税もかかってきません!

お手持ちの資産がどうなっているか、一度、確認してみてもいいかもしれません。