家事消費は売上の金額に含める!

家事消費(自家消費ともいいます)とは、本来お客さんに使うはずだった材料等を個人事業主自身で使うことを指します。

代表的な例は、居酒屋さんで食材を調理して自分や従業員の「まかない」として消費することです。

まかない分も、お客さんに提供した分と同様とみなされ、売上の金額に含める必要があります。

| 売上に含める金額 | |

| 原則 | 販売価格 |

| 特例 | 仕入価格 or 販売価格の70%(いずれか高い方) |

売上に含める金額は上記のようになります。(家事消費した分を仕入からマイナスする方法は通常採らず売上に含める方法を採ることが多いです)

原則としては、お客さんに提供するのと同じ価格で売上に含めます。

特例として、仕入れた価格か販売価格の70%のいずれか高い方を売上とすることが認められています。

例えば、通常1,000円でお客さんに提供しているランチ(材料費300円)であれば売上金額は、

原則:1,000円

特例:300円 or 700円(1000円の70%)→高い方の700円

となります。

このように特例の方が原則よりも売上に含める金額が小さく済むので、特例を採用するケースがほとんどです。

仕訳例は以下です。

売上げた金額は即プライベートのお財布に移したというイメージです。

会計ソフトの場合、売上勘定に補助科目で家事消費を設定しておくと便利です。

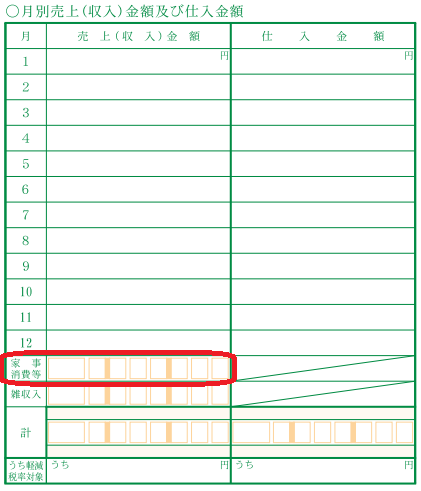

なぜなら確定申告の際、青色決算書に家事消費の金額を記入する欄があり、売上のうち家事消費の金額が予め分かっていると記入の際の手間が省けるためです。

従業員に提供した場合

まかないを従業員に提供した場合、従業員への現物給与と認定されることがあるので注意が必要です。

・従業員がまかないの原価の半分以上を負担していること

・(まかないの原価)ー(従業員の負担額)=3,500円以下であること(1か月あたり)

上記の両方を充たしていれば、給与として認定されるおそれはありません。

先程の例(原価300円のランチ)だと

・従業員に150円以上負担してもらう

・(300円)-(150円)=150円×20(20日出勤したと仮定)=3,000円

となり給与課税されません。

従業員からもらった150円が売上(家事消費)になり、残りの150円を仕入から福利厚生費に振替えます。

家事消費にかかる消費税

家事消費が売上とみなされるということは、消費税についても課税売上に計上しなければならないということです。

ですが、その金額は所得税と同じではなく20%低い金額でよいとされています。

| 課税売上に含める金額 | |

| 原則 | 販売価格 |

| 特例 | 仕入価格 or 販売価格の50%(いずれか高い方) |

消費税の場合、特例の金額が、販売価格の70%→50%になります。

また仕訳は以下のようになります。

販売価格(1,000円)の50%だけを課税売上にすればよく、残りの20%は売上として計上しなければいけないものの、消費税のかからない売上として計上できます。

700円全額を課税売上にするよりもお得なので、記帳の際はご留意ください。