税金の種類は様々

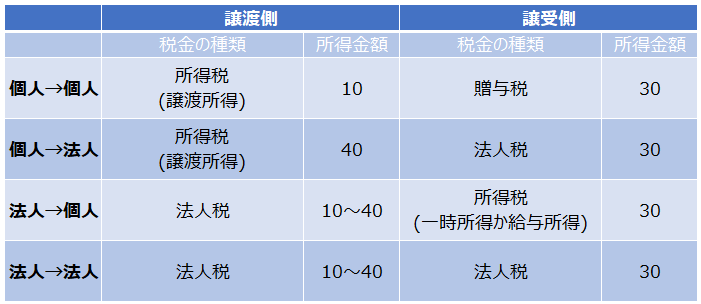

譲渡人Aから譲受人Bに資産が移動したとして、AやBが個人なのか法人なのかによって、かかってくる税金の種類は様変わりします。

資産を移動させるという同じ行為でも、登場人物の違いによって税目が変わるというのは面白いものです。

以下の事例を使って、譲渡人が個人・法人であるパターン、譲受人が個人・法人であるパターンを見ていきます。

【事例】

譲渡人Aが譲受人Bに資産を譲渡する。

・資産の時価…50

・資産の譲渡価額…20

・資産の取得価額…10

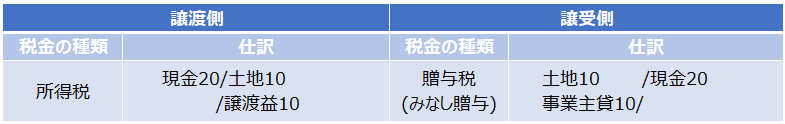

個人→個人

【譲渡側】

数値例では、譲渡価額20が時価50の1/2未満なので低額譲渡に当たります。

ですが譲受側が個人の場合は、低額譲渡ではあるもののみなし譲渡課税(時価課税)されることはありません。

実際の取引金額20で所得税を計算します。

将来、譲受側が誰かに譲渡する際にまた課税するから今回はいいよ、という趣旨です。

【譲受側】

低額譲渡に該当する場合、譲受側ではみなし贈与課税といって、贈与があったものとみなして時価課税がなされます。

取得価額は譲渡人側で計上していた10を引継ぎますが、それとは別に時価50と譲渡価額20の差額30に贈与税が課されます。

また、個人→個人の低額譲渡において譲渡側に譲渡損が発生した場合、その譲渡損はなかったものとされます。

時価課税は勘弁してあげたけど、さすがに譲渡損までは認められないよ、という趣旨です。

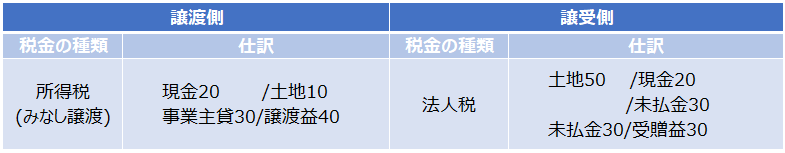

個人→法人

【譲渡側】

今回は、譲受側が法人なので、譲渡側で低額譲渡に該当する場合、みなし譲渡課税(時価課税)されます。

実際の取引金額20ではなく、時価50を使って所得税を計算します。

法人への資産の移転を契機に税金を精算しよう、という趣旨です。

【譲受側】

法人は常に時価などの正常な価額での取引を前提とします。

ですので、土地の取得原価は支出額20でなく時価50で計上し、足りない分はいったん未払金30と考えます。

そして、その未払金の支払義務が免除されたものと考え、未払金を受贈益に振替えます。

結果、受贈益30が法人の所得として課税されます。

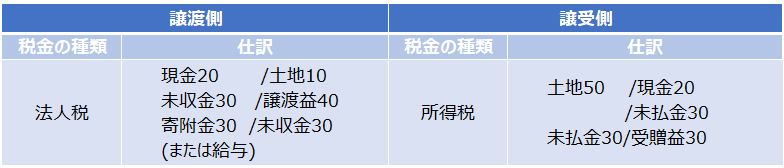

法人→個人

【譲渡側】

法人は常に時価などの正常な価額での取引を前提とします。

ですので、時価50の土地を譲渡して収入が現金20のみというのはあり得ないものとし、足りない分はいったん未収金30と考えます。

そして、その未収金の権利を放棄したものと考え、未収金を寄附金に振替えます。

結果、寄附金が法人税法上の損金算入限度額を超えると、課税される場合があります。

譲受側の個人が会社の役員・従業員だったりすると、寄附金でなく給与として会計処理したものとみなされ、法人税法上の損金になるかどうか吟味されることになります。

【譲受側】

個人→法人の場合と仕訳は同じです。

個人→個人のように取得価額を引継ぐことはせず、譲受けた資産は時価で計上します。

時価と支出額との差額は受贈益です。

所得の種類は一時所得か、会社の役員・従業員だったりすると給与所得です。

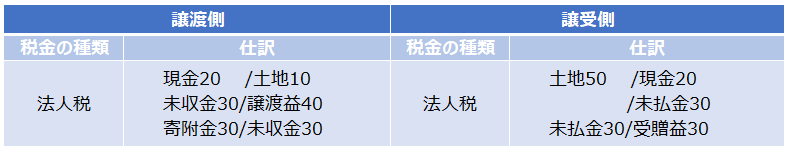

法人→法人

【譲渡側】

法人→個人の場合とほぼ同じです。

譲受側が法人なので給与とみなされることがなくなります。

【譲受側】

法人→個人の場合と仕訳は同じです。

受贈益は法人の所得として課税されます。

まとめ