消費税課税事業者届出書

基準期間又は特定期間の課税売上高が1,000万円を超えた場合、その事業者は消費税の納税義務者となります。

課税売上高が1,000万円を超えた時点で消費税を納めることが確定しているので、「消費税課税事業者届出書」は提出義務はあるもののとやかく言われませんし、提出期限もありません。

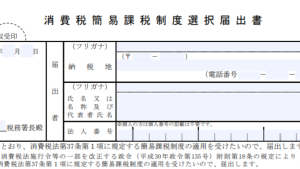

消費税課税事業者選択届出書

課税売上高が1,000万円を超えていないにもかかわらず、あえて消費税の納税義務者になりたい場合には、「消費税課税事業者選択届出書」を提出します。「あえて」ということで「選択」という文言が付いています。

設備投資予定などで多額の仕入税額控除が見込まれる場合、預かった消費税より支払った消費税が多くなり還付が発生します。その還付を受けるためにあえて消費税の納税義務者になるわけです。

本来提出義務のないものをあえて提出するので、「消費税課税事業者選択届出書」は適用したい事業年度の開始の日の前日までに提出しなければなりません。

また、一度提出したら2年間は消費税の納税義務者で居続けなければなりません。

2年後以降、課税事業者をやめたい場合には「消費税課税事業者選択不適用届書」を提出しなければなりません。

事故のケース

「消費税課税事業者選択届出書」を出し忘れて消費税の還付が受けられなかった

免税事業者が来期に設備投資を予定していて消費税の還付が見込まれる場合、来期の期首の前日までに「消費税課税事業者選択届出書」を提出しないと、来期消費税の還付を受けることができません。

「消費税課税事業者選択不適用届書」を出し忘れて消費税を納めるはめになった

設備投資も終わり、2年目の消費税を納め、3年目に晴れて免税事業者に戻る場合、「消費税課税事業者選択不適用届出書」を提出しないと免税事業者に戻ることができず、3年目に消費税を納めなければなりません。

消費税課税期間特例選択・変更届出書

課税期間を原則の1年間でなく、3か月間又は1か月間に変更することができます。

この「消費税課税期間特例選択・変更届出書」を提出すれば前述の失敗例を回避できる場合もあります。

例えば、設備投資予定の期(2022/4/1~2023/3/31)の前日(2022/3/31)までに提出すべきだった「消費税課税事業者選択届出書」を出し忘れてしまった場合、設備投資が2022年5月ならば、2022年4月中に「消費税課税期間特例選択・変更届出書」(課税期間を1か月ごとに変更)と出すと同時に「消費税課税事業者選択届出書」を出せば、課税事業者となれる可能性があります。