個人事業主に対する税務調査

先日、税務調査の立会いに行きました。

個人事業主への調査というのは、そんなに頻繁なものではありません。

今回、調査対象となった方は例年所得額が一定でしたが、昨年だけは譲渡所得があり所得額に変動がありました。

そのため、調査対象に挙がったものと思われます。

また、7月というのは税務署の人事異動の時期であり、それに合わせて税務調査も活発化すると言われています。

調査のポイント

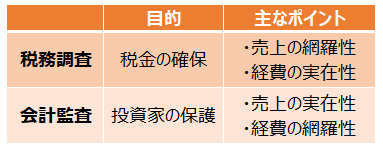

税務調査と会計監査では、その目的の違いからチェックする主なポイントが異なります。

税務調査は税金の取りっぱぐれを防ぐために、計上された売上に漏れがないかどうか(網羅性)と、計上された経費が本当に存在するかどうか(実在性)に主に着目します。

一方、会計監査は投資家の不測の損害を防ぐために、計上された売上が本当に実在するかどうか(実在性)と、計上された経費に漏れがないかどうか(網羅性)に主に着目します。

今回の調査も、上記のポイントに沿ったものでした。

まず、調査官から売上の網羅性を検討する質問が飛んできます。

・実店舗以外で売上が計上される場所があるか?(ネット販売、出店など)

・大口の販売先はどこか?

・小物の販売はどこに記帳されているか?

上記のような質問を通して売上の計上に漏れがないかどうか検証されます。

次に、経費の実在性です。

・従業員の出勤簿はどこか?

・出勤簿記載の〇〇さんはいつから勤務しているか?

・固定資産台帳はどこか?

上記は給料という経費が本当に従業員に支払われたかどうかを検証する質問です。

また、固定資産についても本当に存在しているかどうかを検証しています。

こうした質問の背景には、過年度の申告担当者が給与内訳の記載や固定資産台帳の添付を漏らしていたことがあります。

あらぬ疑いを避けるためにも申告書の記載漏れはないようにしたいものです。

税務調査後の流れ

①申告是認…申告に誤りがないという、納税者が一番望む結果です。

しかし、税務署としてもある程度当たりをつけて調査に出向いた以上、なんらかの成果をもって帰りたいところであり、考えづらい結果ではあります。

②更正処分…当初申告税額に誤りがあり、税務署側で納税額を修正し通知するというものです。

③決定処分…当初無申告であり、税務署側で納税額を決定し通知するというものです。

④修正申告の勧奨…税務署が納税者に修正申告するように促し、納税者側で修正申告をするというものです。

②と③で税務署側からの通知に納得がいかない場合、納税者側は不服申し立てをすることができます。

④で納税者側から修正申告をする以上、不服申し立てはできませんが、更正の請求をすることができます。

税務署側からの修正申告の勧奨に納税者側が応じない場合、税務署は更正処分を下すことになります。