目次

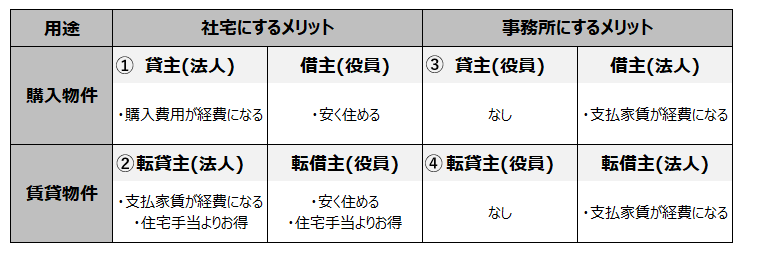

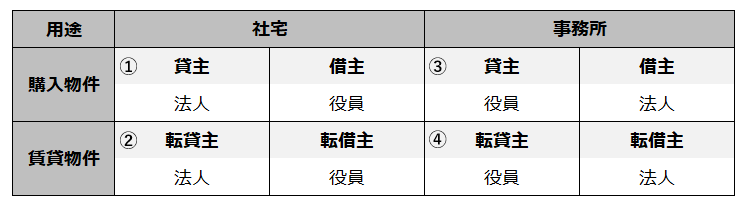

4パターンを比較してみます

不動産物件と会社と会社役員の関係から大きく4パターンに分類しました。

①は、法人が購入した物件を役員に貸しました。役員という個人が利用するため用途は社宅です。

②は、法人が借りた物件を役員に転貸(又貸し)しました。用途は同じく社宅で、一般的に借り上げ社宅と呼ばれます。

③は、役員の持ち家の一部を法人に貸しました。法人が利用するため用途は事務所です。

④は、役員が借りた物件の一部を法人に転貸(又貸し)しました。用途は同じく事務所です。

この4パターンが法人と役員に及ぼす税金の影響を比較してみます。

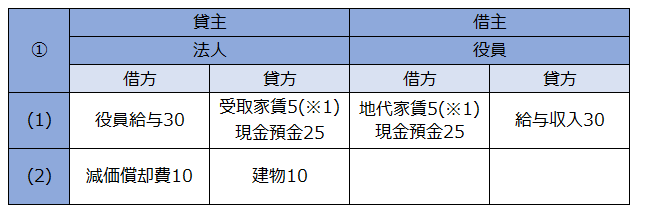

①法人が所有する物件を役員に賃貸する

法人名義で購入した物件を役員に賃貸します。

この場合の法人のメリットは、物件購入に関する支出を会社の経費にすることができる点です。(減価償却費や固定資産税など)

一方、役員のメリットは、相場よりも安い家賃で住まいを借りられる点です。

表の(※1)で法人・役員間で家賃の授受があります。

このように、法人は役員からしっかり家賃を徴収しないと、役員給与の計上漏れを指摘されるおそれがあります。

ではどのくらいに家賃を設定すればよいかというと、だいたい相場の50%くらいを役員から徴収していれば、役員給与の計上漏れと指摘されないと言われます。

しかし、50%も徴収すると法人の経費が少なくなりメリットが薄れてしまいます。

そこで、ゼロと50%の間のラインとなることが多い「賃借料相当額」を家賃の金額として設定します。

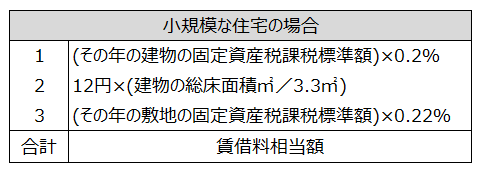

賃借料相当額は以下のように求められます。(小規模な住宅の場合)

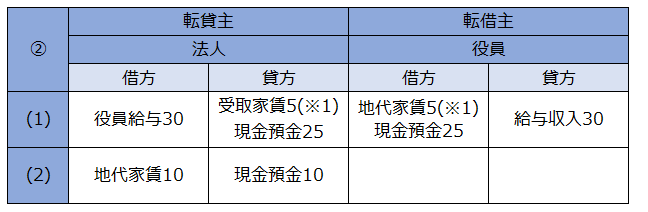

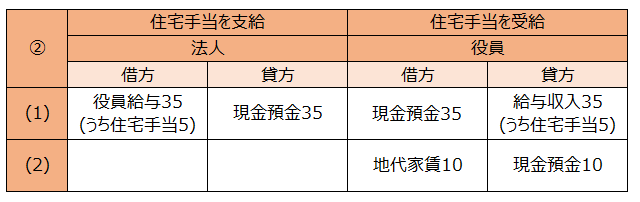

②法人が借り上げた物件を役員に賃貸する

法人が家主から借り上げた物件を役員に賃貸します。

(※1)については①と同様、法人・役員間で家賃を授受します。

今回の例示では保守的に地代家賃の50%に相当する5を役員が負担するものとします。

この場合の法人のメリットは、①と同様、物件に関する支出を会社の経費にすることができる点ですが、内訳が、減価償却費などから物件所有者に支払う地代家賃に変わりました。

また住宅手当を支給するよりも、社会保険料の会社負担額を低く抑えられます。

一方、役員のメリットは、相場よりも安い家賃で住まいを借りられる点に加え、住宅手当をもらうよりも所得税と社会保険料の自己負担額を低く抑えられることです。

借り上げ住宅の場合も住宅手当を受給した場合も、役員の手取りは同じ25ですが、住宅手当を受給した場合は給与収入が35と増加するため、その分の所得税と社会保険料も増えてしまいます。

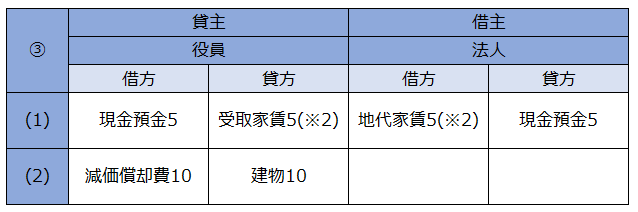

③役員が所有する物件の一部を法人に賃貸する

役員が所有する物件の一部を法人に事務所として賃貸します。

(※2)については、適正な家賃を役員・法人間で授受します。

適正な家賃は、「家賃相場×事業供用割合」で算出します。

この場合、役員にメリットはありません。仮に受け取った家賃が経費を上回ると、不動産所得として確定申告が必要になります。

また、自宅の一部を事務所として賃貸した結果、居住用部分の減少を招き、住宅ローン控除額に影響を及ぼす可能性があります。

さらに、賃貸借契約書を役員・法人間で交わしておく必要があります。

一方、法人のメリットは、支払った事務所家賃を法人の経費にできる点です。

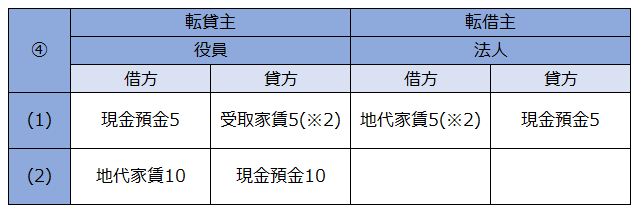

④役員が借りている物件の一部を法人に賃貸する

役員が借りている物件を法人に又貸しします。

(※2)については、③と同様です。

この場合も、役員にメリットはありません。適正な家賃を法人から受取っていれば、支払家賃>受取家賃となり不動産所得は発生しません。

ただ、又貸しをする際に大家さんの許可が出ない可能性があります。

法人のメリットは、③と同様、支払家賃を法人の経費にできる点です。

まとめ