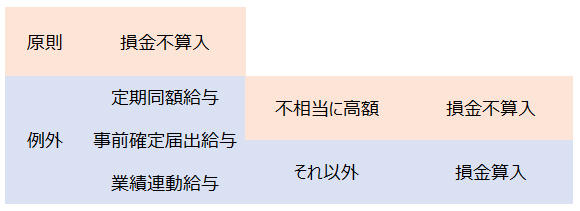

原則は損金不算入

役員報酬は原則、損金に算入できません。

損金にするためには上図のように、

・支給方式…①定期同額給与 ②事前確定届出給与 ③業績連動給与

・不相当に高額でない…定款や株主総会の決定額以内

であることが求められます。

定款や株主総会で決定した金額を超える報酬は不相当に高額とみなされることがあります。

勤務実態のない役員への報酬も不相当に高額とみなされることがあります。

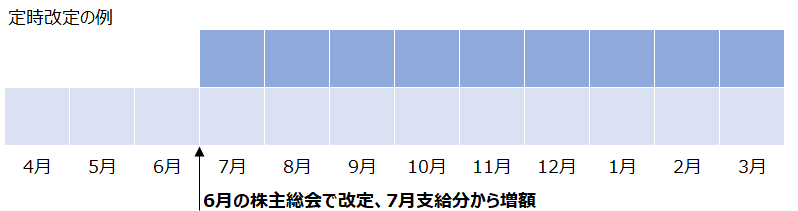

定期同額給与の改定

定期同額給与は、

・支給時期…1月以下の一定期間ごと

・支給額…毎回同額

であることが求められます。

例外として、

・定時改定(期首から3か月以内の改定)

・臨時改定(役員の地位の変更など)

・業績悪化改定

であれば、期中に支給額を変更しても損金算入できるとされています。

上図では、期首から3か月以内の6月中に株主総会で増額改定しています。この場合、全額が損金算入できます。

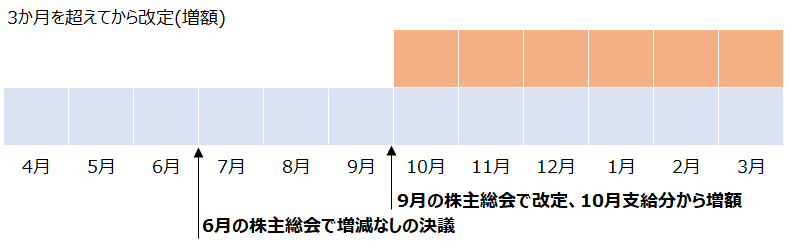

上図では、期首から3か月超の9月中に株主総会で増額改定しています。この場合、増額分は損金算入できません。

上図では、期首から3か月超の9月中に株主総会で減額改定しています。この場合、定時総会以降の減額分は損金算入できません。

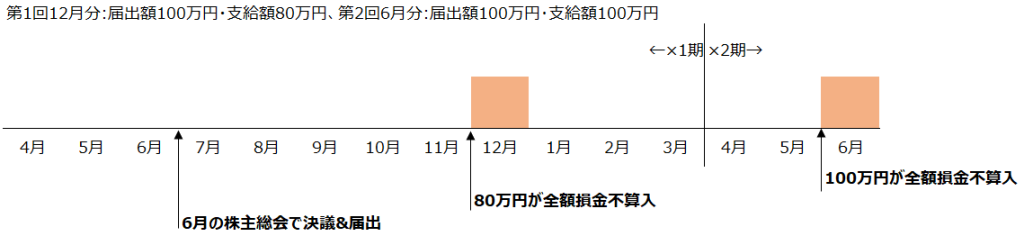

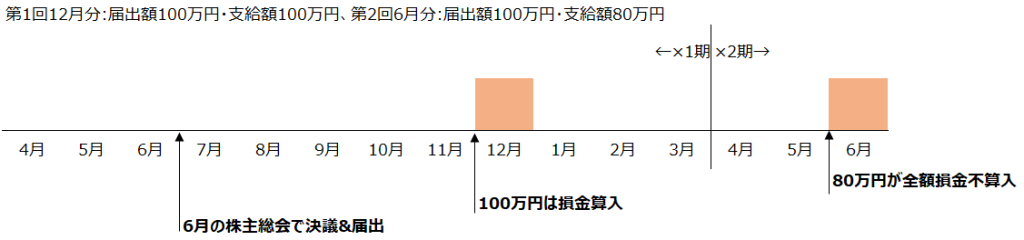

事前確定届出給与

事前確定届出給与は一般的には役員賞与と呼ばれます。

役員にも、従業員と同じように賞与を支給したい場合に利用する制度です。

その名の通り事前に届出が必要で、

・職務執行開始日or株主総会決議日のいずれか早い日から1か月以内

・期首から4か月以内

のいずれか早い日までとされています。

役員賞与の支給を6月30日の株主総会で決議したのであれば、その1か月後の7月30日と、期首4月1日から4か月後の7月31日と比較して、早い日である7月30日までに届け出る必要があります。

さらに、届出をしたとおりの額を支給しなければなりません。届出た額より支給した額が多くても少なくても、全額が損金不算入となります。差額のみが損金不算入ではないので注意が必要です。

上図のように、第1回分が届出どおりに支給されないと、第1回支給分は全額損金不算入、さらに第2回支給分も全額損金不算入になります。

ただし、下図のように、期をまたいで2回支給する場合で、第1回分が届出どおりに支給された場合には、第2回分のみが損金不算入になります。

みなし役員、使用人兼務役員

みなし役員とは、肩書が役員でなくても実質的に経営に参加している場合、役員とみなされることを指します。

これは納税者としては避けたいところです。

なぜなら、例えば使用人として雇った配偶者を役員とみなされてしまうと、支給した賞与が事前確定届出給与の未届出であるとして損金不算入となる恐れがあるためです。

使用人兼務役員とは、取締役でありながら使用人として職位も担当している人を指します。

これは納税者としては積極的に利用していきたいところです。

なぜなら、使用人兼務役員に支払う給与や賞与のうち、使用人分については定期同額給与や事前確定届出給与の制約を受けないためです。

ただし、使用人兼務役員に支給した賞与のうち、使用人分が他の使用人と比較して高額と判断されれば、その額は損金にすることができません。

役員報酬のチェックポイント

①社長の個人的費用を会社が負担していないか…法人の支出に関する領収書、請求書を確認します。

②経済的利益(現物給与)の供与がないか…社宅の無償貸付、債権の放棄などが会社と役員の間でないかどうか確認します。

③役員給与が株主総会、定款で定めた額を超えていないか…株主総会議事録、定款を確認します。